Jaipur capitale mondiale dell’oro: CIBJO fa tappa in India

A Jaipur è tutto pronto: la città indiana ospiterà l’edizione 2023 del CIBJO, che raggruppa organizzazioni del mondo orafo di oltre 45 paesi. A poche settimane dall’apertura del Congresso, in programma dal 3 al 5 ottobre, la Commissione per i metalli preziosi, guidata da Huw Daniel, ha preparato il terzo rapporto speciale,il documento che fornisce una panoramica completa dei mercati dell’oro, del platino, del palladio e dell’argento nel 2022 e in questi mesi del 2023. Sono al lavoro anche le altre Commissioni: “Diamanti”, “Pietre colorate”, “Marketing e Formazione”, “Sviluppo sostenibile”.

Metalli preziosi

«L’anno scorso l’acquisto di oro da parte delle banche ha raggiunto livelli record in aumento del 17%, pareggiando quasi la soglia del 2012»

Dal proprio osservatorio privilegiato, Daniel riflette sullo stato di salute del mercato dell’oro. A dispetto dei numerosi traumi che hanno scosso l’economia globale post-Covid e nonostante i riflessi della guerraRussia–Ucraina (problemi della catena di approvvigionamento, inflazione, politica monetaria più restrittiva) i metalli preziosi restano un sicuro approdo per i consumatori e le aziende. “L’anno scorso – scrive Daniel nel proprio report – l’acquisto di oro da parte delle banche ha raggiunto livelli record – C’è stato un grande contributo anche da parte dei singoli investitori: una domanda annuale di oro in aumento del 17%, ha quasi pareggiato la soglia del 2012. È aumentata anche la domanda di platino (+11%). Ma proprio nel settore del platino si assiste ad una pressione molto forte esercitata dalla Russia che è il secondo produttore mondiale. A questa criticità si sommano i problemi operativi in Sud Africa, il più grande fornitore mondiale, causati in parte dalle difficoltà dei fornitori di elettricità del Paese”.

Chi è il grande alleato? Di sicuro la tecnologia, un fattore chiave sia nel settore della gioielleria in oro sia nel mercato del platino. “La gioielleria in oro ha accolto nuovi prodotti premium: l’oro duro 3D, l’oro 5G e l’oro tradizionale – conclude Daniel – Il platino, a propria volta, dipende dal miglioramento del design e della tecnologia dei gioielli: creazione di pezzi o prodotti più fini, più diversificati e leggeri, che resistono ai graffi”.

I diamanti e il tema della “origine”

«Per gran parte della storia recente, l’origine di un diamante e cioè la posizione geografica in cui veniva estratto un diamante grezzo non è stato un tema dirimente per le aziende»

“Saremo lieti di accogliere lo sviluppatore di qualsiasi nuovo dispositivo di rilevamento dell’origine del diamante al prossimo Congresso CIBJO a Jaipur”. Con questa frase ad effetto, pronunciata a mo’ di invito, la Commissione Diamanti chiarisce la propria posizione su un tema molto dibattuto, di stringente attualità. “Per gran parte della storia recente, l’origine di un diamante e cioè la posizione geografica in cui veniva estratto un diamante grezzo non è stato un tema dirimente per le aziende – spiega nel proprio report pre congresso la Commissione presieduta da Udi Sheintal – L’industria dei diamanti tradizionalmente seleziona e valuta i suoi diamanti secondo le 4C. Anche il Kimberley Process Certification Scheme, il sistema progettato per eliminare i diamanti in conflitto dalla catena di distribuzione, non richiede che venga rivelata la fonte di ciascun diamante, piuttosto garantisce l’assenza di merci provenienti da luoghi non desiderabili. Questo senso di imparzialità quando si tratta della fonte è in netto contrasto con il settore delle pietre preziose colorate, ad esempio, dove origini geografiche specifiche possono essere motivo di vanto e ulteriore pregio. Pensiamo, ad esempio, agli zaffiri del Kashmir. L’origine, però, sta diventando un fattore importante nell’industria dei diamanti. Ciò non è dovuto al fatto che i diamanti provenienti da un’unica area geografica possano essere più o meno desiderabili rispetto ai diamanti provenienti da un altro luogo. Si ritiene invece che alcune regioni presentino un rischio etico inferiore rispetto ad altre”.

Per la Commissione questa è una ipotesi di lavoro o un assunto di base assai discutibile: “Pensiamo ai diamanti estratti dai minatori artigianali, considerati a rischio più elevato. Se questi minatori venissero automaticamente esclusi dalla catena di approvvigionamento, un settore spesso colpito dalla povertà verrebbe tagliato fuori dalla principale fonte di reddito. E questo non è un risultato etico”.

Qual è la strada da percorrere? Molti ritengono di poter identificare con precisione da quale regione del mondo provenga un singolo diamante semplicemente osservando la sua morfologia. La replica della CIBJO Diamond Commission è netta: “Accogliamo con favore tutti gli sforzi volti a promuovere la ricerca e lo sviluppo nel settore, ma insistiamo affinché qualsiasi affermazione sia supportata da prove verificabili e che i risultati siano ripetibili. Esistono tecniche specializzate in grado di rilevare minuscoli oligoelementi, ma tali test sono lenti da eseguire, possono costare migliaia di dollari per pietra e talvolta richiedono la distruzione di millimetri della superficie del diamante. Non possono essere adottati in modo sostenibile quando sono necessari milioni di diamanti grezzi. L’obiettivo ideale di determinare l’origine in modo indipendente attraverso un’analisi di laboratorio non è all’orizzonte. Per ora e per il prossimo futuro, l’unico metodo definitivo per stabilire l’origine dei diamanti dipende dalla conservazione delle informazioni sul paese di origine e/o sulla miniera di origine dal momento dell’estrazione”.

La carenza di offerte

«È giunto il momento di chiedere maggiori informazioni esplicative da includere nei rapporti, per comprovare i risultati forniti»

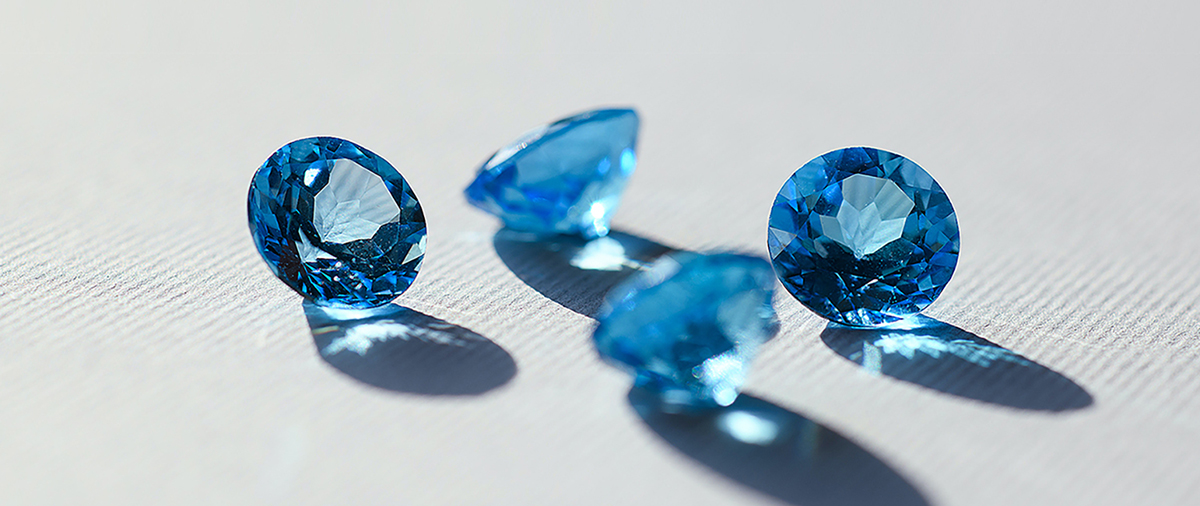

La Commissione Pietre Colorate, presieduta da Charles Abouchar, analizza i motivi della crisi del settore. La carenza di offerta – e quindi l’aumento dei prezzi – è legata ai seguenti motivi: “La crisi Covid che ha impattato sulla produzione mineraria; i problemi in Madagascar e Tanzania con le licenze di esportazione; la riduzione del flusso di greggio esportato verso i centri di lavorazione; il mercato cinese in forte espansione; i grandi marchi di gioielleria che hanno visto un boom delle vendite, esercitando maggiore pressione su un mercato con offerta limitata”.

Alle sfide che riguardano la catena di fornitura si aggiunge quella della individuazione dei trattamenti. Tempo fa, personale esperto e specializzato, utilizzato negli impianti di riscaldamento, si occupava di migliorare l’aspetto visivo delle pietre semplicemente mescolando sostanze chimiche e introducendole nelle loro fornaci. Oggi tali attività sono di competenza di attori più grandi, che hanno installato strutture di trattamento all’avanguardia. Utilizzano dottorandi di varie discipline scientifiche. Non sempre, però, il mondo gemmologico conosce i progressi che questi laboratori raggiungono. Talvolta è la Commissione a fornire informazioni, sebbene parziali, ai laboratori di analisi delle gemme, affinché possano iniziare la ricerca di soluzioni attraverso le quali sia possibile rilevare le pietre trattate. Alcuni laboratori non dispongono di strumentazione necessaria per rilevare i trattamenti. Ne consegue che i metodi possano variare da un laboratorio all’altro anche quando si eseguono piccoli test. “È giunto il momento – spiega la Commissione – di chiedere maggiori informazioni esplicative da includere nei rapporti, per comprovare i risultati forniti. È nota da più di un secolo, ad esempio, la pratica dell’irradiazione del corindone per alterarne l’aspetto. Oggi molte gemme vengono irradiate prima di arrivare sul mercato. L’esempio più noto è il topazio irradiato. Ad un certo punto questo trattamento attirò anche l’attenzione della FDA negli Stati Uniti, poiché in alcuni prodotti si scoprì che presentavano radioattività residua. Ciò ha comportato l’imposizione di severi parametri di controllo delle importazioni. Oggi queste pietre irradiate vengono per la maggior parte etichettate correttamente al momento della vendita. Ci sono, però, pietre come tormaline, morganiti, kunziti che vengono spesso vendute senza alcuna indicazione dei loro trattamenti”.

La sfida della sostenibilità

La Commissione per lo sviluppo sostenibile riflette sulle sfide ambientali e sociali senza precedenti che le aziende di tutti i settori devono affrontare per fronteggiare i rischi sistemici ed i cambiamenti strutturali. “La pandemia di COVID-19 – scrive la Commissione nel proprio report – ha rafforzato la tendenza che era già in crescita tra i consumatori. Quale tendenza? I modelli di spesa e la fedeltà alla marca sono sempre più influenzati dalle questioni di sostenibilità e dalle risposte aziendali per affrontare i problemi sociali e ambientali. Un sondaggio Deloitte condotto su circa 10.000 persone in sei paesi, per testare l’atteggiamento del pubblico verso una serie di questioni prima e dopo il COVID-19, ha suggerito una prospettiva sempre più attivista tra i consumatori, che chiedono un cambiamento ai leader aziendali e alle aziende. Allo stesso modo, recenti ricerche hanno anche indicato che i consumatori ora si aspettino marchi più partecipi, protagonisti, promotori di strategie di sostenibilità che in precedenza erano considerate soprattutto di competenza dei governi”.

Commissione Marketing e Formazione

«Un fattore critico per il successo nell’era digitale è l’implementazione di un approccio omnicanale: bisogna garantire un’esperienza fluida e coerente su diversi canali»

Come si può competere nel settore della gioielleria in continua evoluzione? È questa la prima domanda che si pone la Commissione Marketing e Formazione, inaugurata nel 2005. L’industria della gioielleria è sempre stata una parte essenziale della nostra cultura: riflette lo stile personale, simboleggia amore, segna traguardi significativi. “Negli ultimi 15 anni, il marketing nel settore della gioielleria è cambiato radicalmente, l’attenzione si è spostata – spiega il presidente della Commissione, Jonathan Kendall – Un fattore critico per il successo nell’era digitale è l’implementazione di un approccio omnicanale: bisogna garantire un’esperienza fluida e coerente su diversi canali, online, in negozio e sui social media. I brand devono investire nella propria presenza online, rendendo più semplice per i clienti navigare, ricercare e acquistare prodotti. La personalizzazione è diventata una tendenza: i consumatori cercano pezzi unici e significativi. Offrire opzioni di personalizzazione come l’incisione, la scelta dei metalli e la selezione delle pietre può aiutare i marchi a differenziarsi dalla concorrenza e può favorire una reale fidelizzazione dei clienti. Mettere in evidenza l’approvvigionamento responsabile, le pratiche lavorative eque e la produzione rispettosa dell’ambiente può aiutare i marchi a distinguersi e ad attrarre acquirenti coscienziosi. Design classici, versatili e di alta qualità possono trasmettere un senso di valore duraturo, rendendoli investimenti attraenti per i consumatori. Allo stesso tempo, i consumatori di oggi sono attratti da capi che consentono loro di esprimere la propria personalità e il proprio stile unici. I marchi che celebrano l’individualità e incoraggiano l’espressione di sé possono catturare con successo l’attenzione degli acquirenti moderni”.

Quest’anno al Congresso, la Confederazione Mondiale della Gioielleria (CIBJO) lancerà una nuova Accademia, che si concentrerà sulla diffusione delle migliori pratiche e procedure del settore. Chi frequenterà l’Accademia CIBJO, il suo percorso formativo ed i programmi sarà riconosciuto dalla World Jewellery Confederation come “Professionista dell’industria della gioielleria”.

Jaipur gold capital of the world: CIBJO makes a stop in India

Goldsmithing organizations from more than 45 countries will participate. The event will be held Oct. 3-5. Commissions at work: third pre-congress special report published

Everything is ready in Jaipur: the Indian city will host the 2023 edition of CIBJO, which brings together goldsmith organizations from more than 45 countries. With only a few weeks to go before the opening of the Congress, scheduled for Oct. 3-5, the Precious Metals Commission, led by Huw Daniel, has prepared its third special report, the document that provides a comprehensive overview of the markets for gold, platinum, palladium, and silver in 2022 and these months of 2023. The other Commissions, “Diamonds,” “Colored Stones,” “Marketing and Training,” and “Sustainable Development,” are also at work.

Precious Metals

From his own privileged vantage point, Daniel reflects on the health of the gold market. In spite of the many traumas that have shaken the post-Covid global economy, and in spite of the repercussions of the Russia-Ukraine war (supply chain problems, inflation, tighter monetary policy) precious metals remain a safe haven for consumers and businesses. “Last year,” Daniel writes in his report, “gold buying by banks reached record levels – There was a large contribution from individual investors as well: annual demand for gold up 17 percent, nearly equaling the 2012 mark. Demand for platinum also increased (up 11 percent). But precisely in the platinum sector there is very strong pressure from Russia, which is the world’s second largest producer.

This critical issue is compounded by operational problems in South Africa, the world’s largest supplier, caused in part by the difficulties of the country’s electricity suppliers.” Who is the big ally? Certainly technology, a key factor in both the gold jewelry and platinum markets. “Gold jewelry has welcomed new premium products: 3D hard gold, 5G gold, and traditional gold,” Daniel concludes. “Platinum, in turn, depends on improved jewelry design and technology: creating finer, more diverse and lighter pieces or products that resist scratches.

Diamonds and the topic of “origin”

“We look forward to welcoming the developer of any new diamond origin detection device at the upcoming CIBJO Congress in Jaipur.” With this catch phrase, delivered by way of an invitation, the Diamond Commission clarifies its position on a much-debated, hot-button issue. “For much of recent history, the origin of a diamond, and that is, the geographic location where a rough diamond was mined, has not been an overriding issue for companies,” the Commission chaired by Udi Sheintal explains in its pre-Congress report. “The diamond industry traditionally selects and evaluates its diamonds according to the 4Cs. Even the Kimberley Process Certification Scheme, the system designed to remove conflict diamonds from the distribution chain, does not require that the source of each diamond be disclosed, rather it ensures the absence of goods from undesirable locations.

This sense of impartiality when it comes to the source is in stark contrast to the field of colored gemstones, for example, where specific geographic origins can be a source of boasting and additional merit. Think, for example, of Kashmiri sapphires. Origin, however, is becoming an important factor in the diamond industry. This is not because diamonds from one geographical area may be more or less desirable than diamonds from elsewhere. Instead, it is believed that some regions present a lower ethical risk than others.” For the Commission, this is a highly questionable working or basic assumption: “Think of diamonds mined by artisanal miners, which are considered higher risk. If these miners were automatically excluded from the supply chain, an often poverty-stricken sector would be cut off from its main source of income.

And this is not an ethical outcome.” What is the way forward? Many believe they can accurately identify which region of the world an individual diamond comes from simply by looking at its morphology. The CIBJO Diamond Commission’s retort is stark: “We welcome all efforts to promote research and development in the field, but we insist that any claims be supported by verifiable evidence and that the results be repeatable. There are specialized techniques that can detect tiny trace elements, but such tests are slow to perform, can cost thousands of dollars per stone and sometimes require the destruction of millimeters of the diamond surface. They cannot be sustainably adopted when millions of rough diamonds are needed.

The ideal goal of independently determining origin through laboratory analysis is not on the horizon. For now and for the foreseeable future, the only definitive method of establishing the origin of diamonds depends on maintaining information on the country of origin and/or mine of origin from the time of mining.”

Lack of supply.

The Colored Stones Commission, chaired by Charles Abouchar, analyzes the reasons for the crisis in the industry. The shortage of supply-and thus the price increase-is linked to the following reasons: “The Covid crisis impacting mining production; problems in Madagascar and Tanzania with export licenses; the reduction in the flow of crude oil exported to processing centers; the booming Chinese market; and large jewelry brands that have seen a boom in sales, putting more pressure on a market with limited supply.” Adding to the challenges affecting the supply chain is the challenge of identifying processin. Long ago, skilled and experienced personnel used in heating plants were responsible for improving the visual appearance of stones by simply mixing chemicals and introducing them into their furnaces. Today such activities are the responsibility of larger players who have installed state-of-the-art treatment facilities. They use doctoral students from various scientific disciplines. However, the gemological world is not always aware of the progress these laboratories achieve. Sometimes it is the Commission that provides information, albeit partial, to gem analysis laboratories so that they can begin the search for solutions through which treated stones can be detected. Some laboratories do not have the necessary instrumentation to detect treatments. As a result, methods may vary from one laboratory to another even when performing small tests.

“It is time,” the Commission explains, “to ask for more explanatory information to be included in the reports to substantiate the results provided. For example, the practice of irradiating corundum to alter its appearance has been known for more than a century. Today many gems are irradiated before they reach the market. The best known example is irradiated topaz. At one point this treatment also attracted the attention of the FDA in the United States, as it was found to have residual radioactivity in some products. This led to the imposition of strict import control parameters. Today these irradiated stones are for the most part properly labeled when sold. There are, however, stones such as tourmalines, morganites, and kunzites that are often sold without any indication of their treatments.”

The sustainability challenge

The Commission on Sustainable Development reflects on the unprecedented environmental and social challenges that companies in all sectors face in dealing with systemic risks and structural changes. “The pandemic of COVID-19,” the Commission writes in its report, “has reinforced a trend that was already growing among consumers. What trend? Spending patterns and brand loyalty are increasingly influenced by sustainability issues and corporate responses to address social and environmental problems. A Deloitte survey of about 10,000 people in six countries to test public attitudes toward a range of issues before and after COVID-19 suggested an increasingly activist perspective among consumers, who are demanding change from corporate leaders and companies. Similarly, recent research has also indicated that consumers now expect brands to be more participatory, protagonists, advocates for sustainability strategies that were previously considered primarily the responsibility of governments.”

Marketing and Training Committee

How can one compete in the ever-changing jewelry industry? This is the first question posed by the Marketing and Training Commission, inaugurated in 2005. The jewelry industry has always been an essential part of our culture: it reflects personal style, symbolizes love, and marks significant milestones. “Over the past 15 years, marketing in the jewelry industry has changed dramatically, the focus has shifted,” explains Commission Chair Jonathan Kendall. “A critical factor for success in the digital age is the implementation of an omnichannel approach: you need to ensure a smooth and consistent experience across multiple channels, online, in-store and social media. Brands need to invest in their online presence, making it easier for customers to browse, research and purchase products.

Personalization has become a trend: consumers are looking for unique and meaningful pieces. Offering customization options such as engraving, metal choice, and stone selection can help brands differentiate themselves from competitors and can foster real customer loyalty. Highlighting responsible sourcing, fair labor practices, and environmentally friendly manufacturing can help brands stand out and attract conscientious buyers. Classic, versatile, high-quality designs can convey a sense of enduring value, making them attractive investments for consumers. At the same time, today’s consumers are attracted to garments that allow them to express their own unique personality and style. Brands that celebrate individuality and encourage self-expression can successfully capture the attention of modern shoppers.” This year at the Congress, the World Confederation of Jewelry (CIBJO) will launch a new Academy, which will focus on disseminating industry best practices and procedures. Those who attend the CIBJO Academy, their training and programs will be recognized by the World Jewellery Confederation as “Jewelry Industry Professionals.”

POST COMMENT

Devi essere connesso per inviare un commento.