Assorologi: segnali di sofferenza, in Italia (e non solo), ma si “tiene la posizione”

Borsetti: “Il mercato dell’orologio ha mostrato una buona tenuta. Questo testimonia il valore e il radicamento dell’orologio nelle aree di interesse del consumatore italiano e mi lascia confidente che il nostro mercato possa riprendere una tendenza positiva“.

Assorologi e GfKItalia hanno presentato i risultati dell’indagine “Consumer Orologi 2023” inerente il mercato degli orologi da polso in Italia. Nel 2023 il mercato italiano degli orologi da polso, in leggera flessione rispetto all’anno scorso (-5%), “pesa” poco meno di 2 miliardi di euro. In particolare, si riscontrano segni di sofferenza, sia a volume che a valore, soprattutto nella seconda parte del 2023. Questa stima si basa su di un’analisi comparativa di molteplici fonti di informazione tra cui l’indagine mensile realizzata da GfK per monitorare le vendite di orologi da parte dei punti di vendita (Retail Panel) e la ricerca annuale che la stessa GfK esegue per conto di Assorologi sugli acquisti di orologi da polso da parte del consumatore italiano (Consumer panel).

I principali elementi di analisi che emergono dalla ricerca “Consumer 2023” dedicata al consumatore italiano, indipendentemente dal canale d’acquisto, sono una contrazione del mercato a valore (1,30 miliardi, -3% sul 2022, era un +3,9% sul 2021) per un numero di pezzi venduti di circa 5,3 milioni (- 3,8% rispetto al 2022). L’indagine “Retail”, dedicata al canale orologerie ed indipendentemente dalla nazionalità dell’acquirente, evidenzia un mercato da 3,7 milioni di pezzi (-6,7%) per un valore di 1,1 miliardi (-8,1%). Il canale gioiellerie continua a rappresentare il principale veicolo di commercializzazione degli orologi (47,5% a quantità, 64,3% a valore) a discapito di un rallentamento di circa 2 punti percentuale, per il secondo anno consecutivo, del canale online (34,2% a quantità, 23,3% a valore).

Dove si Compra e Perchè: Il trend

Per quanto riguarda i canali di acquisto: 34,4% (era del 36% nel 2022) gioiellerie ed orologerie tradizionali, 14,4% Amazon (era del 15,8% nel 2022), 9,8% gioiellerie ed orologerie all’interno di Centri Commerciali (era del 11,2% nel 2022), 7,1% siti e-commerce generici (era del 7,4% nel 2022), 6,9% sito internet della marca (era del 5,8% nel 2022), 3,3% negozio monomarca (era del 4,3% nel 2022) e 4,6% negozi online specializzati in orologi (era del 4,3% nel 2022). Da questi risultati si evince un leggero aumento degli acquisti sia sul sito internet della marca sia tramite i negozi online specializzati in orologi.

I PRINCIPALI TOUCH POINT INFORMATIVI

Si decide di acquistare un orologio piuttosto che un altro perché: si conosce il marchio da sempre (23% nel 2023, 24,25% nel 2022), si è visto in negozio per la prima volta (20% nel 2023, 18,4% nel 2022), pubblicità internet (18% nel 2023, 11,5% nel 2022), visto indossato da amici/conoscenti (8% nel 2023, 10% nel 2022), pubblicità in TV (7% nel 2023, 9,6% del 2022), sito web del marchio (9%, il 7,5% del 2022), consigliato da amici/parenti (8%, 7,4% del 2022), visto e sentito parlare su Social Network (3% tra Instagram, Facebook e YouTube, 2,5% del 2022), recensione su internet (2% youtuber, blogger, influencer, 1,9% del 2022), pagine di pubblicità su carta stampata (1%, 1,2% nel 2022), pubblicità sugli schermi di aeroporti/stazioni ferroviarie/metropolitane (3%, 0,8% del 2022). Di nessuna rilevanza la pubblicità radio (0%, 0,6% nel 2022).

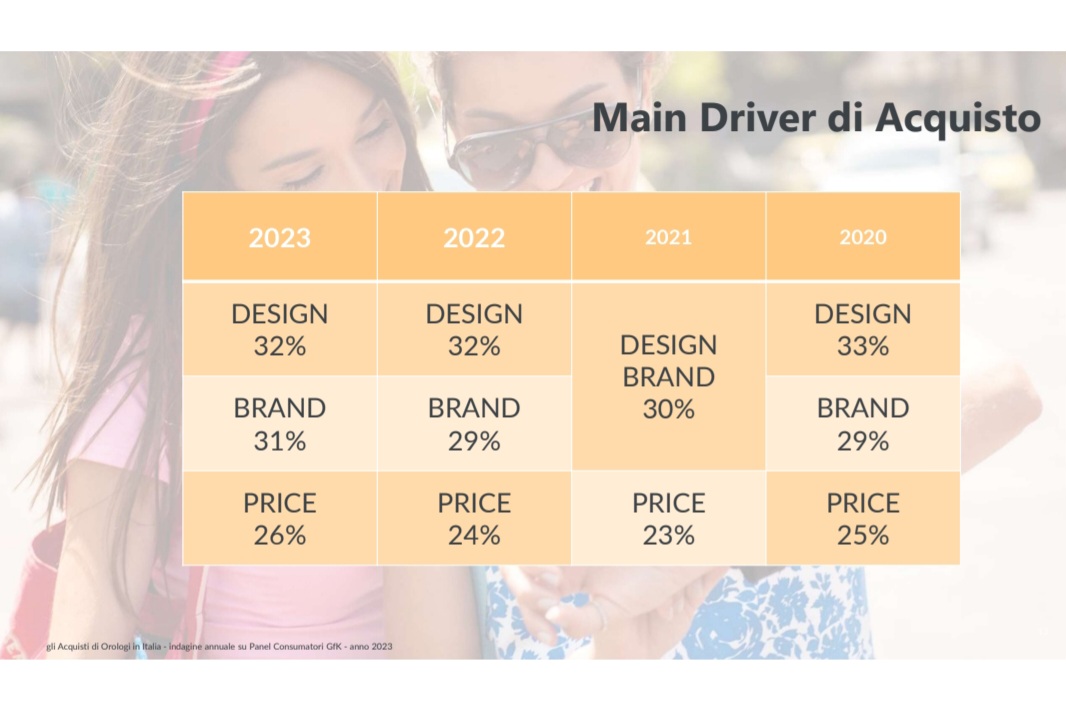

I DRIVER DI ACQUISTO PIÙ RILEVANTI

I driver di acquisto più importanti restano il design con il 32%, l’essere una marca conosciuta e di fiducia con il 31% ed il prezzo conveniente per il 26%. Il 12% lo sceglie per l’affidabilità (era il 13,1% nel 2022), il 15% dietro consiglio di amici e parenti (era il 10,1% nel 2022), il 6% perché è piaciuta la pubblicità (era 8,7% nel 2022) e il 10% è un prodotto di pregio (7,9% nel 2022). Praticamente stabile, con il 4%, la scelta perché marchio di moda/tendenza (4,1% nel 2022).

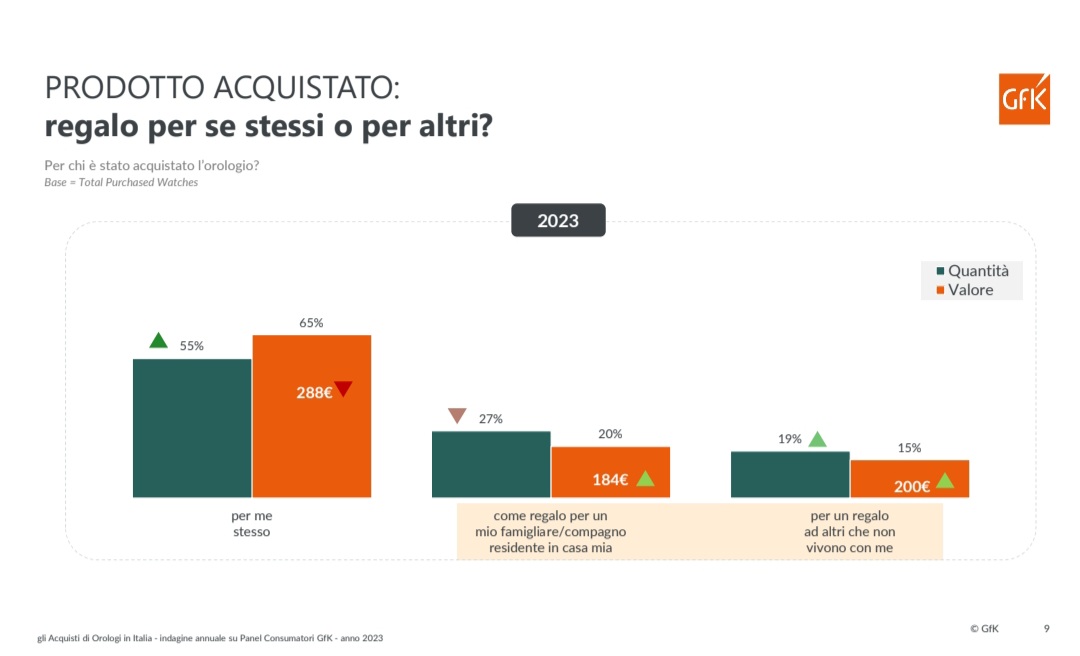

PER CHI E QUANDO SI COMPRA

Il prodotto acquistato è, per il 55 % un regalo per se stessi (51,7 nel 2023, 288€ contro i 316€ del 2022), per il 27% per un familiare/compagno-a residente nella stessa casa (31,5% nel 2023 e 184 € contro i 124 € del 2022). Forse a sorpresa, nel 2023 l’orologio è stato acquistato più per la ricorrenza del compleanno (31% contro il 25,6 del 2022) che come regalo di Natale (il 21% contro il 27,4%). Il 16% lo sceglie per un anniversario (13,4% del 2022), il 10% per nessun evento in particolare (13% del 2022). Ricorrenze come diploma, cresima e comunione variano dal 3 al 5% mentre matrimonio, Festa del papà, Festa della mamma e S.Valentino potremmo reputarle, con l’1% ciascuno, occasioni di spesa non rilevanti. Il mese di acquisto principale si conferma dicembre con un 23%, seguono aprile con un 13% e gennaio con un 10%. Agosto, febbraio e novembre sono invece i mesi più “tranquilli”. Una nota a parte per il Black Friday che, pur non avendo alimentato le vendite nel 2023, viene considerato da molti consumatori come l’occasione per acquistare quelli che saranno i regali di Natale. Uno spunto di riflessione per molti marchi per organizzare e pianificare al meglio le prossime campagne.

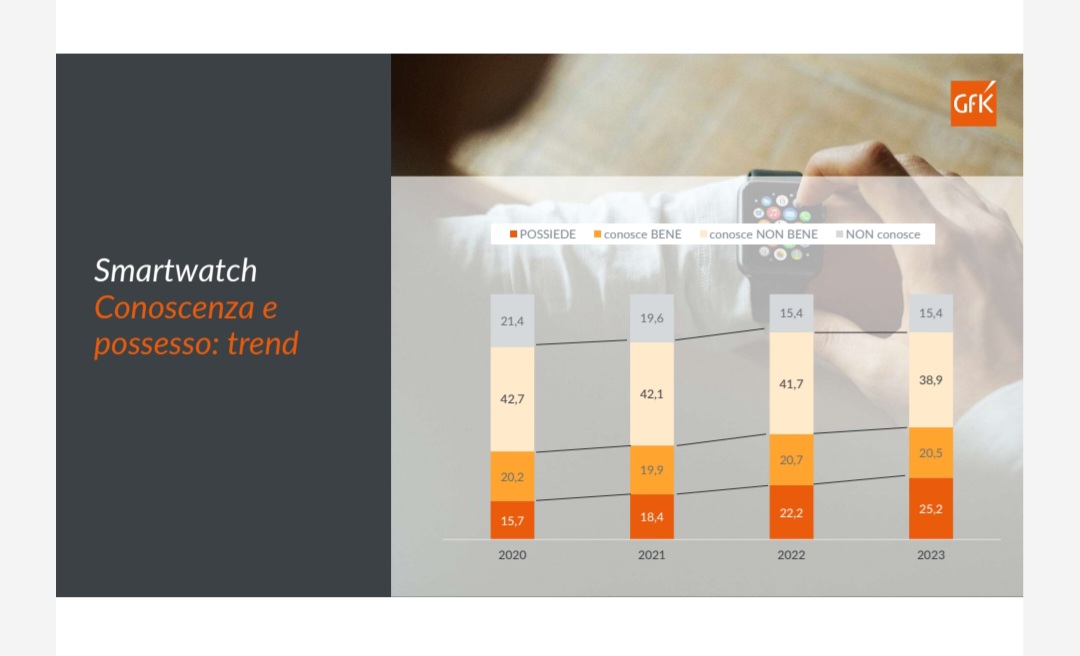

Un’analisi a parte per il segmento Smartwatch i cui acquisti 2023 sono stimati in circa 2,6 milioni di pezzi (+300.000 vs 2022). Gli smartwatch sono prevalentemente acquistati online (su internet e Amazon 36%, sito della marca 10%, altri siti di e-commerce 4%, siti di negozi 1% ed aste online 1%). Seguono la grande catena elettronica ed il negozio elettronico in prossimità (rispettivamente al 16 e 12%). Il 4,3% dei consumatori dichiara di averne acquistato uno negli ultimi 12 mesi.

Il Presidente Assorologi, Marcello Borsetti, ha così commentato i risultati dell’indagine:”L’aggiornata fotografia del nostro mercato mostra un anno piuttosto impegnativo caratterizzato da un andamento a due velocità: stabile, per il segmento commerciale, fino a poco prima dell’estate quando ha poi mostrato un brusco rallentamento protratto fino a fine anno. Rallentamento improvviso già a inizio anno, invece, per il segmento superiore, ma con segni di una nuova accelerazione sul finire d’anno. Queste dinamiche sono sintetizzate da numeri che, a consuntivo dei 12 mesi mostrano una leggera flessione. Se consideriamo il contesto nel quale ciò si è realizzato, ovvero una situazione macroeconomica poco brillante, un fenomeno inflazionistico che speriamo sia in esaurimento ma ancora presente, il susseguirsi di eventi internazionali eccezionali, un consumatore “in balia” a questi eventi che mostra una bassa propensione all’acquisto, il mio commento è che il mercato dell’orologio ha mostrato una buona tenuta. Questo, ai miei occhi testimonia il valore e il radicamento dell’orologio nelle aree di interesse del consumatore italiano e mi lascia confidente che con un miglioramento delle condizioni esogene, che tutti noi auspichiamo, il nostro mercato possa riprendere una tendenza positiva“.

Assorologi: signs of distress, in Italy (and elsewhere), but holding their ground

Assorologi and GfKItalia presented the results of the ‘Consumer Watches 2023’ survey on the wristwatch market in Italy. In 2023, the Italian wristwatch market, slightly down on last year (-5%), will “weigh” just under €2 billion. In particular, there are signs of distress, both in volume and value, especially in the second half of 2023. This estimate is based on a comparative analysis of multiple sources of information including the monthly survey carried out by GfK to monitor watch sales by points of sale (Retail Panel) and the annual research that GfK itself carries out on behalf of Assorologi on wristwatch purchases by Italian consumers (Consumer Panel).

The main elements of analysis that emerge from the “Consumer 2023” survey dedicated to the Italian consumer, regardless of the purchasing channel, are a market contraction in value (1.30 billion, -3% on 2022, was +3.9% on 2021) for a number of pieces sold of about 5.3 million (- 3.8% on 2022). The “Retail” survey, dedicated to the watchmaking channel and regardless of the buyer’s nationality, shows a market of 3.7 million pieces (-6.7%) for a value of 1.1 billion (-8.1%). The jewellery channel continues to represent the main marketing vehicle for watches (47.5% in quantity, 64.3% in value) at the expense of a slowdown of about 2 percentage points, for the second year running, in the online channel (34.2% in quantity, 23.3% in value).

A separate analysis for the Smartwatch segment whose 2023 purchases are estimated at about 2.6 million pieces (+300,000 vs. 2022). Smartwatches are mainly purchased online (on the Internet and Amazon 36%, brand site 10%, other e-commerce sites 4%, shop sites 1% and online auctions 1%). This is followed by the large electronic chain and the nearby electronic shop (16% and 12% respectively). 4.3% of consumers claim to have purchased one in the last 12 months.

The President of ASSOROLOGI, Marcello Borsetti, commented on the results of the survey as follows: “The updated snapshot of our market shows a rather challenging year characterised by a two-speed trend: stable, for the commercial segment, until just before the summer when it then showed a sharp slowdown that continued until the end of the year. A sudden slowdown at the beginning of the year, on the other hand, for the upper segment, but with signs of a new acceleration towards the end of the year. These dynamics are summarised by numbers which, at the end of the 12 months, show a slight downturn. If we consider the context in which this took place, i.e. a lacklustre macroeconomic situation, an inflationary phenomenon that is hopefully fading but still present, the succession of exceptional international events, a consumer ‘at the mercy’ of these events who shows a low propensity to buy, my comment is that the watch market has held up well. This, in my eyes, testifies to the value and rootedness of the watch in the areas of interest of the Italian consumer and leaves me confident that with an improvement in exogenous conditions, which we all hope for, our market can resume a positive trend.

POST COMMENT

Devi essere connesso per inviare un commento.